Nach Jahrzehnten niedriger Inflation und Zinsraten am Tiefstpunkt sehen sich die Volkswirtschaften auf der ganzen Welt mit einem Gespenst konfrontiert, das seit den 1970er-Jahren ungesehen war: steigende Inflationsraten kombiniert mit einer drohenden Rezession. Es ist klar, dass wir in eine neue Phase der weltweiten Krise des Kapitalismus eingetreten sind, die die Kapitalstrategen nicht in der Lage zu erklären sind. In diesem Artikel stellt Adam Booth von der Internationalen Marxistischen Tendenz in Großbritannien die Frage: Welche Faktoren und Zusammenhänge stecken hinter der gegenwärtigen Krise des Weltkapitalismus? Was verursacht die Inflation tatsächlich? Und welche Auswirkungen hat die Inflation auf den Klassenkampf?

- Der Artikel ist Teil der 5. Ausgabe des Theoriemagazins In Verteidigung des Marxismus, das alle drei Monate erscheint. Hier kannst du dir die Einzelausgaben anschauen und bestellen oder ein Abo nehmen!

Die Plage der Inflation versetzt die Arbeiterklasse und die herrschende Klasse auf der ganzen Welt gleichermaßen in Angst und Schrecken.

Für ArbeiterInnen bedeuten die durchweg steigenden Preise – von Energie, über Wohnkosten, bis hin zu Transport und Lebensmitteln – einen katastrophalen Anstieg der Lebenshaltungskosten.

Per definitionem bedeutet Inflation die Entwertung einer Währung. Mit einer bestimmten Menge Geld können weniger Waren und Dienstleistungen erworben werden als zuvor. Dementsprechend sinkt die Kaufkraft der Löhne und Gehälter.

Selbst wenn die ArbeiterInnen höhere Löhne erkämpfen, so hinken diese im Allgemeinen dennoch den Preissteigerungen bei Mieten und anderen Rechnungen hinterher und es kommt zu einem Rückgang der realen Haushaltseinkommen.

Zum Zeitpunkt der Abfassung dieses Texts war die Inflation in Großbritannien auf 9% angestiegen, das ist der höchste Wert seit vier Jahrzehnten. Experten prognostizieren, dass diese Zahl noch bis auf 10% später in diesem Jahr ansteigen könnte.

Die Lage in den USA ist ähnlich, wo die Preise im März um 8,5% höher lagen als noch ein Jahr zuvor. In Europa beträgt die Inflation 7,5%. In den fortgeschrittenen OECD-Ländern sind es 7,7%.

Politiker und Entscheidungsträger werden nachts nicht nur von der sozialen und wirtschaftlichen Instabilität, die die Inflation mit sich bringt, wachgehalten – sondern auch von der beunruhigenden Erkenntnis, dass sie nur wenige Mittel zur Verfügung haben, um diese vielfältige Krankheit zu behandeln. Noch schlimmer, das Heilmittel – höhere Zinsraten und eine neue weltweite Rezession – ist möglicherweise schlimmer als die Krankheit selbst.

Für ArbeiterInnen, die unter dem Druck der Preissteigerungen und stagnierenden Reallöhne leiden, ist die entscheidende Frage: Wie bekämpfen wir die Bedrohung der Inflation?

Um diese 64-Millionen-Dollar-Frage (Anm.: in Anlehnung an eine amerikanische Gameshow) zu beantworten (oder sollten es heute doch 64 Milliarden sein?), müssen wir zunächst verstehen, was Inflation ist und wie sie entsteht.

Löhne, Preise und Profite

Trotz aller offensichtlicher Differenzen sind sich Keynesianer und Monetaristen in ihrer endgültigen Analyse einig, dass es die Arbeiterklasse ist, die für diese Krise bezahlen muss. Sie lassen uns „wählen“ zwischen Tod durch Erhängen und einem Tod auf Raten.

Keines der beiden Lager hat eine tatsächliche Lösung zu bieten, weil die Wurzel des Problems im System liegt, das sie verteidigen: dem Kapitalismus.

Blickt man hinter ihr Scheingefecht, stellt man fest, dass diese beiden Flügel der bürgerlichen Ökonomie sich in Wahrheit einig sind in den Maßnahmen, die sie vorschlagen, um die Inflation in Angriff zu nehmen: Sparmaßnahmen und Angriffe auf die Löhne der ArbeiterInnen.

Bürgerliche Ökonomen aller Couleur zeigen gerne mit dem Finger auf die lästigen Gewerkschaften, die mit ihren Forderungen nach höheren Löhnen angeblich eine Lohn-Preis-Spirale ankurbeln.

Ganz ähnlich ist es heutzutage bei Wirtschaftskorrespondenten in Mode, davor zu warnen, dass die Preise aufgrund der „Inflationserwartungen“ steigen werden – ein Euphemismus dafür, dass ArbeiterInnen versuchen, mit den steigenden Lebenserhaltungskosten Schritt zu halten.

Neuere Daten versetzen diesem reaktionären Unsinn jedoch einen Schlag. Während die Lohnzuwächse trotz des andauernden Arbeitskräftemangels in vielen wesentlichen Bereichen kaum mit den eklatanten Preissteigerungen mithalten können, wird klar, dass ArbeiterInnen nicht die Ursache, sondern Opfer der Inflation sind.

Tatsächlich sehen wir statt einer von ArbeiterInnen angekurbelten Lohn-Preis-Spirale vielmehr eine Profit-Preis-Spirale der Kapitalisten – Banker erhalten Rekordboni und Großkonzerne machen trotz gestiegener Kosten Rekordgewinne.

Nebst dieser empirischen Widerlegung beantwortete Karl Marx diese Argumente der Rechten schon vor langer Zeit auf theoretischer Basis.

In seinem Manuskript Lohn, Preis und Profit, das auf einer Vortragsreihe für die Erste Internationale im Juni 1865 basiert, polemisierte Marx gegen den „Bürger“ John Weston, einen prominenten Reformisten, der von den liberalen Ideen bürgerlicher Ökonomen wie Adam Smith und David Ricardo beeinflusst wurde.

Nach Marx ließ sich Westons Position wie folgt zusammenfassen: „1. daß eine allgemeine Steigerung der Lohnrate den Arbeitern nichts nützen würde; 2. daß deswegen etc. die Trades-Unions schädlich wirken.“[1]

Marx nutzte diese Debatte als Gelegenheit, seine eigenen wirtschaftlichen Überlegungen zu skizzieren, insbesondere das Wertgesetz, basierend auf der Arbeitswerttheorie und dem Unterschied zwischen Wert und Preis.

Die Stoßrichtung seiner Darlegungen ist, dass der Preis von Waren – also Gütern und Dienstleistungen, die für den Tausch am Markt produziert werden – nicht beliebig ist und auch nicht nach Lust und Laune von den Kapitalisten festgelegt wird. Vielmehr werden Preise durch objektive Gesetze und Kräfte, die untersucht und verstanden werden können, bestimmt.

Marx betonte, dass der Preis nicht durch die einfache Addition von Löhnen und Profiten zustande kommt, wie die klassischen bürgerlichen Ökonomen annahmen. Tatsächlich sind Preise verallgemeinert gesprochen der monetäre Ausdruck des Werts von Waren.

Preise schwanken je nach Angebot und Nachfrage, erklärte Marx. Aber in einem freien Markt, unter dem Druck der Konkurrenz, sollten diese Preise um einen durchschnittlichen Wert fluktuieren – den Wert einer Ware, der bestimmt wird durch die gesellschaftlich notwendige Arbeitszeit zur Herstellung der jeweiligen Güter.

In anderen Worten ist es die Arbeiterklasse, die allen neuen Wert in der Gesellschaft erschafft, indem sie den Waren durch den Einsatz ihrer Arbeitskraft im Produktionsprozess Wert hinzufügt. Und dieser Wert wiederum wird dann zwischen Arbeitern und Kapitalisten aufgeteilt, in Form von Löhnen und Profiten.

Darüber hinaus hob Marx hervor, dass die Arbeiter selbst eine Ware an den Kapitalisten verkaufen: ihre Arbeitskraft, also ihre Fähigkeit, für eine bestimmte Zeit zu arbeiten. Als Gegenleistung für diese Ware erhalten sie einen Lohn.

In den meisten Belangen ist Arbeitskraft eine Ware wie jede andere. Sie hat einen Wert, der bestimmt wird durch die gesellschaftlich notwendige Arbeitszeit zur Herstellung dieser Ware. Für die Arbeitskraft bedeutet das die durchschnittliche Zeit, die notwendig ist, um die Arbeiterklasse selbst zu erhalten und zu reproduzieren, in Form von Nahrung, Kleidung, Unterkunft, Ausbildung und so weiter.

Ebenso hat die Arbeitskraft einen Preis: den durchschnittlichen Lohn, den ArbeiterInnen erhalten. Und wie Preise im Allgemeinen können auch Löhne über oder unter dem Wert der Arbeitskraft schwanken, wenn Angebot und Nachfrage sich ändern. Im Gegensatz zu anderen Waren passiert das jedoch nicht einfach durch die Kräfte des Marktes, sondern durch den Klassenkampf.

Das trifft Marx‘ zentralen Punkt. Wie die Preise, so sind auch die Profite der Kapitalisten nicht willkürlich. Sie werden nicht durch einfachen Betrug nach der Parole: „billig kaufen und teuer verkaufen“ gemacht. Es sind die Gesetze des Wettbewerbs, die Kapitalisten im Allgemeinen davon abhalten, einfach einen Zuschlag auf ihre Kosten zu berechnen.

Gerade jetzt beklagen viele Unternehmen – insbesondere kleinere, die nicht die Dimension und Preisgestaltungsmacht großer Monopole haben – dass sie die gestiegenen Kosten (insbesondere für Transport und Energie) nicht einfach an die Konsumenten weitergeben können, ohne ihrem Absatz zu schaden.

Selbst wenn sie die Preise in dieser Art festsetzen könnten, bemerkt Marx, dass die Kapitalisten das, was sie mit einer Hand als Verkäufer einnehmen würden, mit der anderen Hand als Einkäufer wieder ausgeben müssten, weil ihre eigenen Produktionskosten (die Löhne eingeschlossen) steigen. Es wäre wie ein Loch aufzureißen, um ein anderes zu stopfen.

Vielmehr repräsentieren Profite, wie Marx aufzeigt, die unbezahlte Arbeit der Arbeiterklasse: Der Mehrwert, der geschaffen wird, ist jener Wert, den die Arbeiterklasse über das hinaus produziert, was sie in Form von Löhnen für ihre Arbeitskraft zurückbekommen.

Wer trägt Schuld?

Zusammengefasst erwirtschaftet die Arbeiterklasse im Verlauf eines Arbeitstags, einer Woche oder eines Jahres eine Summe von Wert. Marx erklärt:

„Dieser gegebne, durch seine Arbeitszeit bestimmte Wert ist der einzige Fonds, wovon beide, er und der Kapitalist, ihre respektiven Anteile oder Dividenden ziehn können, der einzige Wert, der in Arbeitslohn und Profit geteilt werden kann.“[2]

Inflation macht folglich die Gesellschaft nicht reicher im Sinne echten Vermögens. Aber sie verteilt die Vermögen zwischen Gläubigern und Schuldnern neu und verschiebt die Einkommen zwischen Kapitalisten und Arbeitern – üblicherweise zum Nachteil der ArbeiterInnen, da die Preise schneller steigen als die Löhne.

Daraus fließt, wie Marx weiter ausführt, Folgendes:

„Da Kapitalist und Arbeiter nur diesen begrenzten Wert zu teilen haben, d.h. den durch die Gesamtarbeit des Arbeiters gemessenen Wert, so erhält der eine desto mehr, je weniger dem andern zufällt, und umgekehrt.“

„Wenn der Arbeitslohn sich ändert, wird der Profit sich in entgegengesetzter Richtung ändern. Wenn der Arbeitslohn fällt, so steigt der Profit; und wenn der Arbeitslohn steigt, so fällt der Profit.“[3]

Jeder Anstieg der Löhne der Arbeiter kann, in anderen Worten, nur durch eine Schmälerung der Profite der Kapitalistenklasse zustande kommen. Und das ist auch der Grund, weshalb, wie wir heute sehen, die Chefs und ihre Diener in den Medien und Regierungen heftige Angriffe auf die Arbeiterklasse starten, sobald diese es wagt, wie Oliver Twist nach mehr zu verlangen.

Es ist also klar, dass nicht den ArbeiterInnen nicht die Schuld an der Inflation zugeschoben werden kann; sie sind gezwungen, immer wieder darum zu kämpfen, angesichts steigender Kosten und der Angriffe der Kapitalisten ihren Lebensstandard zu erhalten.

„Alle bisherige Geschichte beweist, daß, wann immer eine solche Entwertung des Geldes vor sich geht, die Kapitalisten sich diese Gelegenheit, den Arbeiter übers Ohr zu hauen, nicht entgehen lassen,“[4] bemerkt Marx in Lohn, Preis und Profit.

Da die meisten großen Märkte tatsächlich von nur einer Handvoll mächtiger Monopole beherrscht werden, haben die Konzernbosse die Pandemie opportunistisch für unlautere Preisabsprachen und Preistreiberei ausgenutzt.

Firmen im S&P 500 Stock Market Index beispielsweise konnten ihre Gesamtgewinne im Jahr 2021 um ca. 50% steigern, während die Gewinnspannen während des gesamten Jahres auf einem Höchststand von beinahe 13% lagen. Manche bürgerlichen Analysten schätzen unterdessen, dass „Aufschläge“ für über 70% der Preisanstiege seit Ende 2019 verantwortlich sein könnten.

Im Allgemeinen sind es also die ArbeiterInnen, die den Preisen hinterherhinken und nicht umgekehrt. Wie Marx in seinem Opus magnum, dem Kapital, zusammenfasst:

„Wenn es in der Hand der kapitalistischen Produzenten stände, beliebig die Preise ihrer Waren zu erhöhn, so könnten und würden sie das tun auch ohne Steigen des Arbeitslohns. Der Arbeitslohn würde nie steigen bei sinkenden Warenpreisen. Die Kapitalistenklasse würde sich nie den Trade-Unions widersetzen, da sie stets und unter allen Umständen tun könnte, was sie jetzt ausnahmsweis unter bestimmten, besondren, sozusagen lokalen Umständen, wirklich tut – nämlich jede Erhöhung des Arbeitslohns benutzen, um die Warenpreise in viel höherem Grade zu erhöhn, also größern Profit einzustecken […]“

„Der ganze Einwurf ist ein Schreckschuß der Kapitalisten und ihrer ökonomischen Sykophanten… Es wird nun die Wirkung mit der Ursache verwechselt. Der Arbeitslohn steigt (wenn auch selten und nur ausnahmsweis verhältnismäßig) mit dem steigenden Preis der notwendigen Lebensmittel. Sein Steigen ist Folge, nicht Ursache des Steigens der Warenpreise.“[5]

„[…] ein Ringen um Lohnsteigerung nur als Nachspiel vorhergehender Veränderungen vor sich geht und das notwendige Ergebnis ist von vorhergehenden Veränderungen […],“ wie Marx betont, „kurz, als Abwehraktion der Arbeit gegen die vorhergehende Aktion des Kapitals.“[6]

Fiktives Kapital

Für Marx und die Marxisten muss die Antwort auf Fragen des Geldes schlussendlich im Verständnis des Werts und seiner Gesetze gesucht werden, in der verallgemeinerten Warenproduktion und im Austausch; und im Profitsystem, das daraus fließt.

Nur bewaffnet mit einem marxistischen Verständnis von Wert und Preis, wie oben skizziert, können wir beginnen, die wahren Kräfte und Faktoren hinter der Inflation und der gegenwärtigen Krise zu untersuchen und einzuordnen.

Zunächst gibt es die Rolle dessen, was Marx als „fiktives Kapital“ bezeichnete: die Zirkulation von Geld in der Wirtschaft ohne eine entsprechende Zirkulation von Wert; Geld, das als Kapital in Umlauf ist, Geld, das auszieht, um mehr Geld daraus zu machen – ohne entsprechende Warenproduktion.

Bevor wir weitergehen können, müssen wir zuvor die Frage beantworten: Was ist Geld?

Im Kern, erklärt Marx, ist Geld ein universales Maß für Wert; ein standardisierter Maßstab, in dem der Gegenwert aller anderen Waren ausgedrückt werden kann.[7]

Preise wiederum sind der monetäre Ausdruck von Wert, der Maßeinheit für die gesellschaftlich notwendige Arbeitszeit, die sich in Waren kristallisiert.

Geld entstand organisch und historisch gemeinsam mit der Klassengesellschaft und dem Privateigentum aus den Notwendigkeiten der Warenproduktion, des Warenaustauschs und Handels.

Zu Beginn nimmt es die Form der Geldware an: eine Ware, die für sich genommen einen Wert besitzt, zu deren Herstellung gesellschaftliche Arbeitszeit notwendig ist, die gegen alle anderen Waren getauscht werden kann und mit der alle anderen Waren verglichen werden können, die somit als universelles Äquivalent dient.

Beginnend um das 6. Jahrhundert v. Chr. sehen wir die Entstehung von Münzgeld, unter Verwendung von Edelmetallen, wie Gold oder Silber, als Geldware. Jahrtausendelang herrschte daraufhin das Metallgeld in verschiedensten Formen bis ins 20. Jahrhundert hinein.

Im Laufe der Zeit verloren die Edelmetalle, die als Geld zirkulierten, durch Münzentwertung (die Verringerung des Anteils an hochwertigen Edelmetallen in Münzen; Anm.) an Wert. Der nominale Wert der Münzen löste sich also vom tatsächlichen Wert des Metalls, das als Geld zirkulierte.

In diesem Prozess wurde aus der Geldware, die einen eigenen intrinsischen Wert hatte, Geld – in Form von Münzen, dann Banknoten und mittlerweile auch nur noch Zahlen auf einem Bildschirm – und zu einer Sammlung von bloßen Wertmarken, die als Repräsentation von Wert dienen.

Electrum-Münzen aus der ionischen Stadt Ephesus, datiert zwischen 650-625 v. Chr.

Electrum-Münzen aus der ionischen Stadt Ephesus, datiert zwischen 650-625 v. Chr.

Eine bestimmte Menge Geld dient also in anderen Worten als Symbol für eine bestimmte Menge an Werten, die durch Waren verkörpert werden. Die Preise wiederum variieren in Abhängigkeit von der Geldmenge, der Menge des im Umlauf befindlichen Werts und der Umlaufgeschwindigkeit des Geldes (der Rate oder Häufigkeit, mit der ein Austausch innerhalb der Wirtschaft stattfindet).

Unter sonst gleichen Bedingungen bedeutet das: Wenn die Geldmenge, die in einer Wirtschaft zirkuliert, sich erhöht, ohne dass es einen entsprechenden Anstieg der zirkulierenden Werte in Form von am Markt verkaufter und gekaufter Waren gibt, so steigen die Preise entsprechend.

Das unterstreicht die Instabilität und inflationäre Tendenz, die implizit mit dem Gebrauch von Wertmarken als Symbol für Wert einhergehen, wenn diese nicht an eine materielle Basis in Form von Waren mit einem realen Wert gebunden sind – so, wie das heute mit sogenannten ‚fluktuierenden‘ Währungen (auch Fiatgelder genannt) der Fall ist.

An der Wurzel, ob es sich nun um Papiergeld oder seine digitalen Äquivalente handelt, sind diese Marken nichts anderes als Schuldscheine an den Träger; Versprechen, die von Waren mit echtem Wert gedeckt sein sollten – entweder in Form von tatsächlicher produktiver Aktivität oder in Gestalt der Geldware – also Gold. Wenn sie allerdings nicht derart gedeckt sind, führt das zu Inflation.

An dieser Stelle kommt das fiktive Kapital ins Spiel, d.h. Geld, das (als Kapital) in Umlauf gebracht wird, ohne eine materielle Basis in Gestalt produzierten Werts (also in Form von Waren) zu haben.

Dies kann viele Formen annehmen: Staatsanleihen, die Staatsschulden repräsentieren; Aktien, Anteile, Sicherheiten und andere komplexe Finanzprodukte, die erfunden und an Investoren verkauft werden; Staatsausgaben für unproduktive Projekte, wie Waffen oder Straßen ins nirgendwo.

Marx spricht als Gegenstück zum fiktiven Kapital von wirklichem (produktivem) Kapital, das in die Produktionsmittel und die Arbeitskraft investiert wird; und von Geldkapital, den tatsächlichen Geldmitteln, die den Kapitalisten zur Verfügung stehen.

Während produktives Kapital investiert wird, um einen Mehrwert einzubringen, erklärt Marx, dass fiktives Kapital ein illusorischer Anspruch auf zukünftige Profite ist, die noch nicht existieren; „bloße Eigentumstitel auf den von dem Aktienkapital zu erwartenden Mehrwert“.

„Alle diese Papiere“, fährt Marx fort, „stellen in der Tat nichts vor als akkumulierte Ansprüche, Rechtstitel, auf künftige Produktion, deren Geld- oder Kapitalwert entweder gar kein Kapital repräsentiert, wie bei den Staatsschulden, oder von dem Wert des wirklichen Kapitals, das sie vorstellen, unabhängig reguliert wird.“[8]

Unter dem Goldstandard – eingeführt und verbreitet in den Jahrzehnten nach den napoleonischen Kriegen, als Reaktion auf überhöhte Kriegspreise und nationale Schulden – waren die zirkulierenden Geldzeichen an eine materielle, metallische Basis, also Gold, gebunden. Das verhinderte, dass sich die Geldmenge komplett vom Wert im Umlauf entkoppelte.

Der Zusammenbruch des Goldstandards – zu Beginn im Ersten Weltkrieg und dann endgültig in der Großen Depression – entfernte diese Beschränkung. Und das wurde durch die Abschaffung des Bretton-Woods-Systems 1971 noch weiter vorangetrieben.

Im Bretton-Woods-System waren die Währungen aller teilnehmenden Länder an den US-Dollar gekoppelt, der wiederum, zum Preis von 35 USD pro Unze, an Gold gebunden war. Ermöglicht wurde das durch die Stärke des US-Kapitalismus nach dem Zweiten Weltkrieg und der hegemonischen Position des US-Imperialismus, die durch die Tatsache reflektiert wurde, dass zwei Drittel des Golds der Welt in Fort Knox untergebracht waren. Der Dollar war, anders gesagt, „so gut wie Gold“.

Im Laufe der folgenden Jahrzehnte, als der US-Kapitalismus einen relativen Niedergang erlebte, wurde die Stärke des Dollars jedoch untergraben. Überschüsse in den amerikanischen Bilanzen verwandelten sich in Defizite. In seiner Rolle als Weltpolizist, beispielsweise in Korea und Vietnam, gab der US-Imperialismus ein Vermögen für Waffen aus und verursachte einen Inflationsdruck, der den Dollar weiter schwächte.

Diese Spannungen wurden schließlich unerträglich und die Austauschbarkeit von Dollar in Gold zur bisherigen Rate wurde unhaltbar. Die Bretton-Woods Vereinbarung wurde aufgegeben und die Ära der flexiblen Wechselkurse war geboren.

Seither steht es souveränen Regierungen und Zentralbanken (d.h. jenen mit einer eigenen unabhängigen Fiatwährung) frei, ohne Beschränkungen Geld zu drucken – ein Privileg, das die Keynesianer im letzten Jahrhundert regelmäßig voll ausnützten und damit eine Reihe an entsetzlichen inflationären Verzerrungen ins kapitalistische System einführten.

Die Beschränkungen des Keynesianismus

Ironischerweise war Keynes selbst kein großer Anhänger der Inflation.[9] Vielmehr sah er als selbsternannter Held der „gebildeten Bourgeoisie“ expansionistische Maßnahmen als notwendiges Übel, um den Kapitalismus in Zeiten der Krise vor den Gefahren der Depression und Deflation zu retten.

Keynes‘ Differenzen mit den Monetaristen bestanden nicht in der Wahrnehmung der Inflation als Bedrohung, sondern in der Frage, wie diese zu bekämpfen sei. Während seine libertären Gegner sich auf die Kontrolle der Geldmenge konzentrierten, betonte er die Notwendigkeit einer nachfrageseitigen Steuerung, um die Preise zu bändigen. Für den englischen Ökonomen bedeutete das primär, die Löhne der Arbeiter zu beschränken.

So argumentierte er während der Großen Depression beispielsweise für Staatsausgaben, um die Nachfrage anzukurbeln, im Zweiten Weltkrieg jedoch schlug Keynes eine Politik des „Lohnaufschubs“ vor, um die Nachfrage in Kriegszeiten zu drosseln und so die Preise niedrig zu halten.[10]

Heute jedoch sind keynesianische Maßnahmen (wie Defizitfinanzierung oder staatliche Konjunkturhilfen) synonym mit Inflation. Gleichzeitig nehmen Keynes‘ heutige Jünger – inklusive der Linksreformisten, die seine Doktrin vollumfänglich angenommen haben – die Inflationsrisiken, die ihren Vorschlägen innewohnen, mit gefährlicher Lässigkeit hin.

In den jüngsten Jahrzehnten schien die herrschende Klasse gleichgültig gegenüber der Inflation. Als die Wirtschaft boomte, sahen sie bereitwillig weg und ignorierten die Widersprüche, die sie durch billigen Kredit, fiktives Kapital und frei schwankende Währungen schürten. Und als der Kapitalismus in die Krise geriet, verschoben sie das Problem auf später und ergriffen verzweifelte kurzfristige Maßnahmen, mit denen sie ihr Grab langfristig nur tiefer schaufelten.

In dieser Hinsicht hat die keynesianische Antwort der herrschenden Klasse auf das Coronavirus unzweifelhaft die Flammen der Inflation geschürt, indem sie einen weiteren Stoß fiktiven Kapitals in die Weltwirtschaft gepumpt hat.

Als sich das Virus ausbreitete, begab sich die Gesellschaft in den Lockdown, die Einkaufsstraßen leerten sich und die Produktion auf dem ganzen Planeten wurde eingemottet. Die globale Wirtschaft stürzte in den freien Fall. Also schritt die herrschende Klasse ein und stellte nie dagewesene Staatshilfen bereit, um das System vor der Implosion zu bewahren.

Bis dato wurden weltweit etwa 16 Billionen USD an finanziellen Unterstützungen durch Staatsausgaben und Handouts ausbezahlt. Weitere 10 Billionen USD wurden durch die Zentralbanken in die Wirtschaft gepumpt, in Form von Quantitative Easing (QE) und monetärer Finanzierung, das heißt, indem neugedrucktes Geld verwendet wird, um öffentliche Schulden zu finanzieren.

Mehrere Runden von pandemiebedingten Stimuli in den USA beispielsweise machen etwa 25% des BIP aus; das bedeutet öffentliche Ausgaben, die einem Viertel dessen entsprechen, was das Land – wohlgemerkt das reichste der Welt – in einem Jahr insgesamt produziert.

Nachdem sie ihre virtuellen Gelddruckmaschinen angeworfen haben, sind die Zentralbanken in den fortgeschrittenen kapitalistischen Ländern mittlerweile vollbepackt mit Staatsschulden.

Die Fed hält etwa 40% und die Bank of England 30% der Staatsanleihen, die vergleichbare Zahl für Japan liegt bei 44%. Im Vergleich hielt die Fed vor der Krise 2008 nur 7% der staatlichen Anleihen, die etwa 3% des US-BIP wert waren. Ähnlich liegt es bei der Europäischen Zentralbank (EZB), die jetzt Vermögenswerte im Wert von 60% des BIPs der Eurozone hält, verglichen mit 20% vor der Krise 2008.

Das verschafft uns einen beängstigen Eindruck der Größenordnung, in der sich das fiktive Kapital, das in Antwort auf den COVID-Crash in die Wirtschaft gepumpt wurde, bewegt.

In Großbritannien und Europa wurde ein Teil dieser Staatshilfen für die Löhne beurlaubter ArbeiterInnen bzw. für Kurzarbeit ausgegeben. Doch anstatt als wirtschaftlicher Stimulus zu wirken, ersetzte das vor allem die Nachfrage, die ansonsten aufgrund von Massenarbeitslosigkeit kollabiert wäre.

Im Gegensatz dazu schickte die Regierung in den USA Stimulus-Schecks im Umfang von 250 Milliarden USD an Millionen von Haushalten, um den Konsum anzukurbeln. Gleichzeitig gab es auch eine temporäre Erhöhung des Arbeitslosengeldes.

Doch weil sich weite Teile der Wirtschaft, etwa Gastronomie und Tourismus, im Scheintod befanden, wurde viel von diesem Geld gespart anstatt ausgegeben. Laut einer US-Umfrage wurden 42% ausgegeben, 27% gespart und die verbleibenden 31% wurden verwendet, um Schulden abzubezahlen.

Das Resultat davon ist, dass nach der Aufhebung der COVID-Maßnahmen eine Welle angestauter Nachfrage in die Wirtschaft schwemmte. Laut einiger Schätzungen beliefen sich diese persönlichen Ersparnisse auf bis zu 10% des BIPs in Ländern wie Großbritannien (wenn auch sehr ungleich über die Bevölkerung verteilt).

Kombiniert mit den staatlichen Stimuli und dem QE der Zentralbanken führte das zu einem massiven Anstieg in der Geldmenge und so auch in der Nachfrage der Konsumenten. Die Produktion jedoch, erdrückt von pandemiebedingten Stillständen und Verknappungen, ist nicht in der Lage mitzuhalten. Das reflektiert die Anarchie der kapitalistischen Produktion und des Markts.

In anderen Worten steht die verringerte Wert-, d.h. Warenzirkulation in der Weltwirtschaft nun einer erhöhten Zirkulation von Geld gegenüber und führt zu einem allgemeinen Preisanstieg.

Diese Unruhe wird unterdessen durch verändertes Konsumverhalten noch verstärkt. Das bedeutet, dass das Ungleichgewicht zwischen Angebot und Nachfrage in bestimmten Sektoren viel stärker zutage tritt als in anderen, was zu dramatischen Preissteigerungen in diesen Industrien führt, da die Ressourcen umverteilt werden.

Dies verdeutlicht die Begrenzungen des Keynesianismus und aller Versuche, den Kapitalismus zu verwalten. In ihren Bemühungen, das System kurzfristig zu retten, verschärft die herrschende Klasse alle Widersprüche in der globalen Wirtschaft und treibt so Preissteigerungen, Schuldenberge, noch größere Unbeständigkeit und Instabilität am Weltmarkt voran.

Anders gesagt: Alle Maßnahmen, die die Kapitalisten in der Vergangenheit ergriffen haben, um Krisen abzuwenden und den Aufschwung anzuheizen, kehren sich nun ins Gegenteil um und bereiten die Bedingungen für eine weitaus tiefere Krise vor: wirtschaftlich, gesellschaftlich und politisch.

Rüstungsausgaben

Fiktives Kapital kann, wie bereits erwähnt, auch unter anderen Formen erscheinen – Staatsausgaben für Rüstung sind ein Paradebeispiel.

Waffenhersteller produzieren kein konstantes Kapital in Form von Fabriken, Maschinen oder Infrastruktur für den produktiven Gebrauch. Aber gleichzeitig produzieren sie auch keine Konsumgüter, die zum Erhalt und zur Reproduktion der Arbeitskraft – also der Arbeiterklasse – beitragen.

In anderen Worten trägt dieser Sektor nicht produktiv zur Erhöhung der im Umlauf befindlichen Werte bei. Gleichzeitig müssen die Rüstungsindustrie und ihre Arbeiter einen Teil des wirtschaftlichen Gesamtprodukts in Form von Löhnen und Profiten an sich nehmen.

Aus Sicht des kapitalistischen Systems als Ganzem sind Staatsausgaben für Waffen also eine Form der unproduktiven Konsumption; ein gigantisches Loch in der Wirtschaft – ähnlich wie Keynes‘ Vorschlag, Arbeiter dafür zu bezahlen, dass sie Löcher in den Boden graben.

Faktisch ist das ebenso fiktives Kapital, bloß in anderem Gewand. Ted Grant erklärte das in Will there be a slump? (Kommt der Wirtschaftseinbruch? veröffentlicht in „Marxistische Ökonomie – Grundlagen und Krisentheorie“), einer Antwort an diejenigen sogenannten Marxisten, die während des Nachkriegsbooms vor dem Keynesianismus kapitulierten und glaubten, staatliche Rüstungsausgaben könnten den Widerspruch der Überproduktion beseitigen.

Wie oben erklärt, verstärkten diese Rüstungsausgaben tatsächlich nur die Widersprüche im System und trugen zu jenen Spannungen bei, an denen schlussendlich das Bretton-Woods-System zerbrach. Dies wiederum führte zu einer Explosion angestauten Inflationsdrucks überall auf der Welt.

Wenn wir bis heute vorspulen, dann wird klar, dass die jüngsten Versprechungen des US-Imperialismus und seiner Verbündeten, die Militärausgaben zu erhöhen, erneut dazu dienen werden, die Preise in der globalen Wirtschaft in die Höhe zu treiben.

Washington beispielsweise verabschiedete ein Gesetz, das es erlaubt, 40 Milliarden USD in Militärhilfen an die Ukraine zu senden, zusätzlich zu den 13 Milliarden USD an kriegsbedingten Spenden, die seit dem Beginn des Konflikts bereits gesendet wurden.

Im März dieses Jahres sagten sechs weitere NATO-Mitglieder zu, ihre Rüstungsbudgets insgesamt um 133 Mrd. USD zu erhöhen, wobei Deutschland allein über 100 Milliarden zu dieser Zahl beiträgt.

Insgesamt belaufen sich die Militärausgaben der NATO-Länder auf eine Billion pro Jahr (70% davon stemmt das Pentagon). Diese Zahl hat sich in den vergangenen 12 Monaten um 2% erhöht.

Weltweit beträgt diese Zahl 2,1 Billionen USD und entspricht damit 2,2% des weltweiten BIP: eine monströse Last auf dem Rücken der Gesellschaft, die Produktivkapazitäten für Kriege verschwendet, die sonst für die Befriedigung der Grundbedürfnisse verwendet werden könnten.

„Monetäres Phänomen“

Monetaristen und Libertäre warnen auch vor den Gefahren expansionistischer Politik und bezichtigen leichtsinnige und fahrlässige Regierungen und ihre Zentralbanken, die Inflation durch die Anwendung keynesianischer Maßnahmen und die Überflutung des Marktes mit billigem Kredit zu provozieren.

Insbesondere beziehen diese Rechten sich auf katastrophale historische Beispiele der Hyperinflation – wie beispielsweise in der Weimarer Republik, oder Venezuela und Simbabwe in der heutigen Zeit – um zu betonen, dass man der Krise nicht durch Gelddrucken entkommen kann.

Mit dieser Feststellung liegen die Monetaristen richtig. Wie vorher dargelegt, ebnen Geldspritzen ohne entsprechenden Gegenwert (produzierte Waren) den Weg für unkontrollierbare Preisanstiege.

Ihre Analyse von Geld und Inflation leidet jedoch, wie alle bürgerlichen Ökonomen, daran, extrem überspitzt, einseitig und mechanisch zu sein.

Sie schlagen als Abhilfe deflationäre Sparpolitik und Angriffe auf die Löhne vor – das ist eine bittere Pille, die die Arbeiterklasse schlucken soll, während das wahre Problem das heruntergekommene kapitalistische System ist.

„Inflation ist immer und überall ein monetäres Phänomen“[11] behauptet Milton Friedman, eine der führenden Figuren der Chicagoer Schule der Ökonomie und berühmt für seinen Einfluss auf reaktionäre Politiker wie den republikanischen Präsidenten Ronald Reagan, die Tory-Premierministerin Margaret Thatcher und den chilenischen Diktator General Augusto Pinochet.

In anderen Worten ist es laut Friedman und den Monetaristen so, dass in allen Fällen einfach eine Erhöhung der Geldmenge hinter der Inflation steckt.

Doch all diese Erklärungen erklären tatsächlich gar nichts. Es ist, wie Marx es nannte, ‚Geldfetischismus‘: die idealistische Verklärung von Geld und der Geldmenge zu einer mystischen Kraft, losgelöst von – und erhoben über – den wahren, objektiven, dialektischen Gesetzen, die das kapitalistische System bestimmen.

Das Resultat ist die Vermischung von Ursache und Wirkung, was zur Schaffung dieses allmächtigen Durcheinanders führt, wie Ted Grant erklärte:

„[Die Monetaristen] nehmen die grundlegende Bedingung, nach der eine bestimmte Geldmenge benötigt wird, um eine bestimmte Menge an Waren in der kapitalistischen Ökonomie in Bewegung zu setzen, bei einer fixen Umlaufgeschwindigkeit des Geldes. Unter diesen Umständen würden, wenn sich beispielsweise die Geldmenge verdoppelt, die Preise ebenfalls verdoppelt werden.

Sie kommen dann zum Schluss, dass eine Verringerung der Geldmenge – d. h. der Ausgabe von Banknoten und Krediten – in Zeiten der Inflation zu einem entsprechenden Preisrückgang führen oder zumindest die ständige Preiserhöhung stoppen würde. Sie stellen sich vor, die Beseitigung des Symptoms würde die Krankheit heilen.“[12]

Im Grunde ist das reiner Reduktionismus. Während die Marxisten danach streben, Phänomene dialektisch, abgerundet und vielseitig zu beurteilen, isolieren die bürgerlichen Ökonomien (sowohl jene der monetaristischen wie auch der keynesianischen Sorte) einen Teil des verwobenen Ganzen und verwandeln so eine relative Wahrheit in einen enormen Irrtum.

‚Zu viel Geld‘ ist bestimmt ein Aspekt der Frage. Doch zunächst müssen wir uns folgende Frage stellen: Wenn eine überhöhte Geldmenge Inflation verursacht, wie wird diese Geldmenge bestimmt?

Weiter ist es zu wenig, zu sagen, die Inflation werde verursacht von ‚zu viel Geld, das zu wenigen Waren nachjagt‘. Was ist zu viel Geld? Und warum gibt es zu wenige Waren?

Die Geldmenge in der Wirtschaft wird von den Monetaristen als Wasserhahn dargestellt, der vom Staat kontrolliert wird und nach Belieben auf- oder zugedreht werden kann. Ähnlich wird die Menge der Produktion als fix betrachtet.

In Wahrheit sind aber weder die Geldmenge noch der wirtschaftliche Output fixiert oder unabhängig. Vielmehr sind beide im Kapitalismus derselben Kraft unterworfen: der Generierung von Profit.

Die Monetaristen legen die gesamte Last auf die Regierungen und Zentralbanken. Doch wie Marx in den drei Bänden des Kapitals immer wieder erklärt, hat der Staat nicht die völlige Kontrolle über die Geldmenge im Kapitalismus.

Stattdessen sehen wir, dass mit der Entwicklung des Kapitalismus der Kredit – vornehmlich in Form von Geldverleih durch monopolistische Finanzinstitutionen wie Banken – eine zunehmend wichtige Rolle spielt und einen zentralen Hebel in der Ausweitung der Produktion darstellt.

Was also bestimmt in erster Linie die Menge an Kredit im Umlauf? Kurz gesagt: Die Produktion und Realisierung von Profit. Kapitalisten leihen Geld nicht nur aus, weil es billig ist, sondern um es zu investieren und Profit zu machen.

Marx bemerkt, dass im Kapitalismus Geld als „primus motor“ (erste Triebkraft) und „kontinuierlicher Motor“ der Wirtschaft erscheint. Und es ist sicherlich wahr, dass die Räder des Kapitalismus durch und durch mit Geld geölt sind, mit einer Vielzahl an Transaktionen – Käufe und Verkäufe – die alle davon abhängen, dass Geld den Besitzer wechselt.

Doch Marx betont auch, dass das nur eine Erscheinung ist. In Wirklichkeit ist es die Dynamik des Kapitals – die Produktion und Verteilung von Waren für Profit – die die Nachfrage an Geld bestimmt: Insbesondere in der Form von Kredit, aber auch bezüglich Bargelds.

Inflation ist in anderen Worten womöglich tatsächlich ein ‚Geldphänomen‘, wie Friedman behauptet. Aber monetäre Phänomene selbst sind eine Reflexion der Wertgesetze – jener Gesetze, die das kapitalistische System bestimmen: ein System von generalisierter Warenproduktion und -Austausch; ein System der Produktion für den Profit.

Quantitative Easing

Die Geldmenge ist also nicht das Einzige, was die Inflation bestimmt. Geld ist nicht die Triebkraft des Kapitalismus. Und Währungspolitik ist nicht allmächtig. Zusammengefasst: Der Staat kann die Widersprüche des Kapitalismus nicht überwinden.

Der Beweis dafür folgte auf den Crash 2008. Mit Zinsraten nahe an Null und haushohen öffentlichen Schulden war der herrschenden Klasse effektiv die Munition im Kampf gegen die Krise ausgegangen. Trotz all ihrer Anstrengungen blieben Wachstum und Investitionen blutleer.

Die Zentralbanken der fortgeschrittenen kapitalistischen Länder pumpten also Billionen in Form von Quantitative Easing in die Weltwirtschaft, um die Liquidität zu erhöhen und die Kreditvergabe privater Banken zu stimulieren.

Innerhalb weniger Jahre hatte die Zentralbank der USA (Federal Reserve) ihre Bilanz um 4,5 Billionen USD ausgeweitet. In Großbritannien schuf die Bank of England ca. 375 Milliarden Pfund durch QE. Und selbst die EZB mischte mit und kaufte Vermögenswerte im Wert von über 1 Billion Euro auf.

Nach der ‚Geldmengentheorie‘ (auch Quantitätstheorie) der Monetaristen hätte diese Prasserei doch sicherlich weit verbreitet zu Inflation führen müssen. Schließlich scheint es elementar, dass – wenn alle anderen Faktoren gleichbleiben – eine, sagen wir, Verdoppelung der Geldmenge im Umlauf bedeuten muss, dass die Preise sich ebenfalls verdoppeln.

Aber alle anderen Faktoren sind nicht gleich. Und diese vielfach vorhergesagte Inflation materialisierte sich nie. Tatsächlich war die Sorge, es könne eine depressive Deflation geben, in Europa und anderswo in dieser Periode viel größer.

Das liegt an einer Reihe von Faktoren. Einerseits drückten in den Jahrzehnten vor der Pandemie verschiedene Kräfte die Preise nach unten.

Die Weltwirtschaft war in der Zeit weit von der Überhitzung entfernt und die globale Überproduktion – die sich in einer Fülle an Angebot relativ zur Nachfrage widerspiegelte – drückte stattdessen die Preise nieder.

Zusätzlich trug die Globalisierung dazu bei, die Kosten niedrig zu halten, in dem sie billigere Quellen für Arbeitskräfte und Rohstoffe sowie eine höhere Effizienz durch Größenvorteile bot. In ähnlicher Weise trugen technologische Fortschritte (vor allem im Bereich der Datenverarbeitung) zur Senkung der Kapitalkosten bei.

Andererseits fand vieles von diesem QE-Geld nie seinen Weg in die Taschen der Konsumenten – d.h. in die „echte“ Wirtschaft, bzw. tatsächlich in den Umlauf.

Anstatt Geld direkt ins System zu pumpen (in Form von ‚Helikopter-Geld‘, das bar an normale Menschen ausbezahlt wird), druckten die Zentralbanken neues Geld, um finanzielle Vermögenswerte (wie Anleihen etc.) von privaten Bankinstitutionen zu kaufen. Man hoffte, das würde diese Banken dazu veranlassen, Unternehmen und Haushalten billige Kredite zur Verfügung zu stellen.

Stattdessen schraubten die Banker die Kreditvergabe zurück und kurbelten ihre Profite an; Unternehmen saßen auf Haufen an flüssigem Cash; Investoren wiederum trichterten dieses Geld in den Spekulationswahnsinn und befeuerten Blasen am Aktien- und Immobilienmarkt und bei Kryptowährungen.

Während die Zentralbanken also an einem Ende die Geldhähne aufdrehten, saugten auf der anderen Seite die Regierungen die Nachfrage in Form von Austerität und Kürzungen in den Staatsausgaben wieder aus der Wirtschaft. Eine lockere Geldpolitik wurde also begleitet von einer straffen Fiskalpolitik.

Angesichts einer Sättigung der Märkte und Überkapazitäten in allen Bereichen stagnierten gleichzeitig die Unternehmensinvestitionen und dementsprechend gab es wenig Nachfrage für Kredite der Banken.

Das bedeutet folglich, dass der Staat zwar neues Geld im Überfluss schuf, die Geldmenge insgesamt – also die Menge, die tatsächlich in Umlauf war – sich im historischen Trend kaum veränderte.

Die Hauptquellen effektiver Nachfrage waren deshalb entweder gedämpft oder schrumpften. Der Haushaltskonsum war begrenzt durch die mageren Reallohnzuwächse, wenn es überhaupt welche gab. Staatsausgaben wurden gekürzt und private Investitionen stagnierten. Der Kapitalismus steckte in der Scheiße.

All das zeigt auf, wo die Grenzen der Geldpolitik liegen. Die Kapitalisten produzieren, um Gewinn zu erzielen. Wenn sie das nicht können, dann stehen Produktion und Investitionen still. Und wie dieses jüngste Beispiel zeigt, überzeugt sie auch kein noch so billiges Geldes vom Gegenteil.

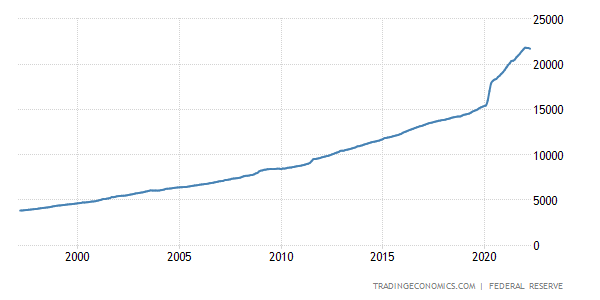

Entwicklung der Geldmenge M2 in den USA (in Mrd. US-Dollar)

Entwicklung der Geldmenge M2 in den USA (in Mrd. US-Dollar)

Geldfetisch

Auf der anderen Seite der Debatte unter den bürgerlichen Ökonomen stehen die neo-keynesianischen Prediger der „Modern Monetary Theory“ (MMT). Sie tappen in dieselbe Falle wie die Monetaristen, die sie kritisieren, und teilen ihre mechanische, verblendete Fixierung auf die Macht des Geldes – ihren Geldfetischismus.

Die Vertreter der MMT kehren das Argument ihrer Gegner jedoch von innen nach außen. Wie die Monetaristen betrachten sie fälschlicherweise auch das Geld als die ‚Triebkraft‘ des Kapitalismus. Doch anstatt auf dieser Basis eine strikte Geldpolitik zu fordern, ziehen sie die gegenteilige Schlussfolgerung: Irrtümlich und naiv glauben sie, Regierungen könnten die Produktion durch den Druck von Geld stimulieren.

Tatsache ist, dass der Kapitalismus nicht gesteuert werden kann – weder durch Geldpolitik noch durch Steuer- und Ausgabenreformen. Die ‚Lösungen‘, die die MMT-Fanatiker vorschlagen, sind, wie schon eindrücklich aufgezeigt, ein sicheres Rezept für Inflation, wie wir sie heute und in der Geschichte sehen. Die Arbeiter zahlen den Preis dafür.

Sowohl die Monetaristen wie auch die keynesianischen Vertreter der MMT liegen also falsch darin, all ihre Aufmerksamkeit auf die Geldmenge zu richten und die Macht des Geldes im Kapitalismus zu fetischisieren.

Stattdessen sollten wir uns, wie Marx, darauf konzentrieren, die wahren, objektiven Gesetze zu untersuchen, die die Entwicklung der Preise und die Dynamiken des Kapitalismus bestimmen. Nur dann können wir ein wirklich wissenschaftliches Verständnis des kapitalistischen Systems entwickeln: eine notwendige Vorbedingung, um den Weg aus dieser Krise zu finden.

So, wie es nicht nur das Geld ist, das im Kapitalismus Macht hat, so ist es nicht das Blut allein, das den Körper am Leben erhält. Eine gesunde Blutversorgung ist sicherlich wesentlich für den Transport von Sauerstoff und anderen Nährstoffen in verschiedenstes Gewebe und Organe. Doch es ist nicht verantwortlich für die Produktion ebendieser, genausowenig bestimmt das Kreislaufsystem sein eigenes Volumen und seine Geschwindigkeit.

In dieser Hinsicht sind die Monetaristen wie mittelalterliche Ärzte, die hoffen, einen kranken Patienten durch Aderlass zu kurieren. Die Keynesianer hingegen schlagen nicht viel mehr als eine Bluttransfusion und ein Pflaster vor, um eine schlimm infizierte Wunde zu heilen.

Beide jedoch thematisieren nicht die zugrunde liegende Krankheit: den Kapitalismus selbst.

Ein seniles System

Für die Monetaristen liegt, wie oben erwähnt, die Lösung der Inflation in einer strikten Geldpolitik. Einige fordern sogar die Rückkehr des Goldstandards, also die feste Bindung der Geldmenge an eine konkrete Ware wie Gold.

Sieht man sich die Geschichte der Inflation im Kapitalismus an, so steckt hinter diesem Vorschlag eine gewisse Logik. Schließlich haben wir bereits festgehalten, dass die Preise seit der Aufhebung des Goldstandards in der Zwischenkriegszeit dramatisch in die Höhe schossen, nachdem die Banken einen Freibrief erhalten hatten, Geld in Fiatwährungen zu drucken.

Nach der Analyse von Ökonomen der Bank of England beispielsweise stiegen die Preise im Vereinigten Königreich zwischen 1948 und 1994 um den Faktor 20[13], verglichen mit einer mageren Verdreifachung der Preise in der nahezu dreihundertjährigen Periode zwischen der Gründung der Bank 1694 und dem Ende des 2. Weltkriegs. Und dabei trat der Hauptteil dieser früheren Inflation in den drei Kriegsperioden auf, in denen der Goldstandard weitgehend wirkungslos war: in den Napoleonischen Kriegen, im Ersten und im Zweiten Weltkrieg.

Doch wieder einmal vermischen die Monetaristen Ursache und Wirkung. Der Goldstandard (und später die Bretton-Woods-Vereinbarung) wurden nicht wegen einem politischen Fehler aufgegeben, sondern aufgrund der unerträglichen Widersprüche, die sich im kapitalistischen System aufgetürmt hatten.

Die imperialistischen Mächte gaben den Goldstandard zuerst am Vorabend des Ersten Weltkriegs auf, als sie versuchten, ihre Kriegsanstrengungen durch den Druck von Geld zu finanzieren; und später erneut (nach einer kurzen Wiederherstellung) in den 1930er-Jahren, während der tiefsten Krise des Kapitalismus, als sie eine expansionistische Geldpolitik verfolgten, um die Wirtschaft anzutreiben, Budgetdefizite zu finanzieren und angeschlagene Banken liquide zu halten.

In ihrer Essenz war diese Krise des Geldsystems eine Widerspiegelung der Krise des kapitalistischen Systems; eine Rebellion der Produktivkräfte gegen die Schranken des Privateigentums und des Nationalstaats.

Die Inflation, die wir seither sehen, ist kein Symptom leichtsinniger Regierungen, sondern der Tatsache, dass wir uns in der Epoche des Imperialismus befinden; der Epoche des senilen Verfalls des Kapitalismus. Wie Leo Trotzki in seinen Reden an die Kommunistische Internationale nach dem ersten Weltkrieg erklärte, ist sie ein Zeichen der schlechter werdenden Gesundheit des Systems, das nur noch am Tropf von Gelddruck und Schulden am Leben gehalten werden kann.

Bis vor Kurzem glaubte die Bourgeoisie anmaßend, sie hätte die Inflation abgeschafft. Die Monetaristen beispielsweise rühmten sich damit, dass unter ‚ihrer Führung‘ die Preise in den vergangenen Jahrzehnten unter Kontrolle gebracht worden seien, und so eine Ära der relativ niedrigen Inflation und Arbeitslosigkeit in den fortgeschrittenen kapitalistischen Ländern angebrochen sei.

Wie jedoch bereits erklärt, war diese Periode der niedrigen Inflation nicht den Methoden der Monetaristen zu verdanken, sondern war das Produkt objektiver Faktoren – wie der Überproduktion, Globalisierung, Automatisierung und anderer – die kombiniert den Deckel auf den Preisen hielten.

Es ist wahr, dass die herrschende Klasse mindestens seit den 1970er-Jahren mit Sparmaßnahmen und Lohnkürzungen eine deflationäre Politik verfolgte. Doch das Resultat war wirtschaftliche und soziale Verwüstung, die nur (teilweise) durch die massive Ausweitung des Kredits gemildert wurde.

Den Kontrapunkt setzen die riesigen Schulden, die Regierungen, Konzerne und Haushalte auf der ganzen Welt über diese Zeit akkumuliert haben – die wiederum die Widersprüche auftürmen, die schlussendlich mit dem Beginn des Crashs 2008 aufbrachen.

Inflationsschocks und zunehmende Schulden sind in dieser Hinsicht zwei Seiten einer Medaille. Beide sind eine Reflexion der Sackgasse des Kapitalismus, der immer größere Spritzen fiktiven Kapitals brauchen, um zu überleben. Doch all das verschärft nur die Widersprüche und ebnet den Weg für noch größere, explosivere Krisen in der Zukunft.

Angebotsschocks

Es ist also klar, dass fiktives Kapital – in Form von staatlichen Konjunkturmaßnahmen und QE der Zentralbanken – für die grassierende Inflation im Nachgang der COVID-19 Pandemie verantwortlich ist.

Doch die Flut an Nachfrage ist nur eine Seite der Gleichung. Die andere sind die angebotsseitigen Probleme, die der Weltwirtschaft zu schaffen machen. Mit Engpässen und Arbeitskräftemangel stockt die Produktion vieler wichtiger Güter.

Die Lieferketten sind über ihre Grenzen hinaus angespannt. Es wird erwartet, dass Verkehrsverbindungen und Schiffswege über weitere Monate oder Jahre hinweg überlastet sein werden. Unternehmen in zahlreichen Sektoren kämpfen damit, offene Stellen zu besetzen.

Die Verknappung in einem Bereich kann mächtige Wellen in der restlichen Wirtschaft schlagen. So führte beispielsweise ein Anstieg der Nachfrage nach Mikrochips zu Produktionsstopps in anderen Bereichen, wie der Automobilindustrie.

Zu diesem Chaos kommt noch hinzu, dass weitere Schocks die Versorgung mit einer großen Menge an Schlüsselwaren für die Weltwirtschaft weitgehend zum Erliegen brachten.

Am bemerkenswertesten waren die Auswirkungen des Ukrainekriegs und der westlichen Sanktionen gegen das Putin-Regime auf die Versorgung mit Öl und Gas. Die Ukraine und Russland sind außerdem beide wesentliche Exporteure von Weizen, währende letzteres auch ein wichtiger Produzent von Rohmaterialien wie Aluminium, Palladium und Düngemitteln ist.

Auch Chinas ‚Zero COVID‘-Politik löst Bedenken aus, da es immer wieder strikte Lockdowns in den Industrieregionen des Landes, die Knotenpunkte für die globale Produktion und den Handel sind, gibt.

Mit einem Verständnis der Beziehungen zwischen Wert, Preisen und Geld wird erneut deutlich, wie dieser Prozess die Inflation schürt.

Die Preise steigen aufgrund eines scharfen Ungleichgewichts zwischen Angebot und Nachfrage. Diese Imbalance ist besonders scharf in den notwendigsten Bereichen der Produktion und Verteilung, unter anderem bei Energie und Transport. Das hat einen gewaltigen Dominoeffekt auf die Preise im Allgemeinen und führt zu weitverbreiteter Inflation.

In den meisten fortgeschrittenen kapitalistischen Ländern beispielsweise sind die steigenden Energiepreise verantwortlich für einen signifikanten Teil (mehr als die Hälfte) der offiziellen Inflationsraten. In der Eurozone machen Energie- und Lebensmittelpreise beinahe drei Viertel der Inflation aus.

Doch während die Preise steigen, steigen die Werte in vielen Fällen nicht. Die gesellschaftlich notwendige Arbeitszeit, um in den USA nach Öl zu bohren, wurde durch die Sanktionen gegen russisches Rohöl nicht wirklich beeinflusst.

Das Resultat davon ist, dass die großen Monopole Megaprofite melden und die Krise voll zu ihrem Vorteil nützen, um ihre Gewinnspannen zu erweitern, anstatt in für alle leistbare und saubere Energie zu investieren.

Marktanarchie

Mit ihrem inbrünstigen Glauben an die Macht des Markts glaubten die Vertreter der herrschenden Klasse, dass diese Störungen schnell überwunden und die Harmonie und das Gleichgewicht bald wieder hergestellt sein würden.

Die Nachfrage sollte nach einer kurzen Spitze nach dem Lockdown wieder zurückgehen. Das Angebot sollte mit dem Abklingen der Pandemie wieder aufholen und die Wirtschaft zur Normalität zurückkehren. Die Inflation, so hofften sie, sollte nichts weiter sein als eine flüchtige Erscheinung.

Doch die oben genannten Sektoren werden weitgehend von Monopolen und Kartellen wie der OPEC (Organisation erdölexportierender Länder) dominiert, die auf steigende Preise üblicherweise nicht mit einer Erhöhung der Produktion, sondern ihrer Gewinnspannen reagieren.

Die immensen Summen, die notwendig sind, um in diese Märkte einzutreten, machen dies für neue Anbieter währenddessen so gut wie unmöglich. So bleibt der Konkurrenzdruck niedrig und die Preise künstlich aufgeblasen.

Gleichzeitig brachte die Globalisierung ein enormes Level an Monopolisierung und Spezialisierung mit sich. Bestimmte kritische Industrien – wie die Produktion von Silizium-Computerchips – sind in nur einem oder zwei Ländern konzentriert. Wenn diese vom Rest der Welt abgeschnitten werden, dann beginnen die fragilen Lieferketten sofort zu bröckeln.

An der Wurzel ist all dies ein Produkt der Anarchie des Kapitalismus: Eines Systems des Privateigentums und der Produktion für den Profit.

Seit Jahrzehnten setzten die Kapitalisten, gedrängt durch Konkurrenzdruck, auf ‚Just-in-Time‘-Produktion. Das bedeutete jede Redundanz und jedes Polster einzusparen und so die Lieferketten überzustrapazieren – alles nur für noch höhere Profite.

Gleichermaßen mangelt es in den fortgeschrittenen kapitalistischen Ländern an langfristigen Investitionen in Industrie und Infrastruktur, stattdessen wird kurzfristige Finanzspekulation betrieben.

Dieses kurzsichtige Vorgehen führte zu einer enormen Zerbrechlichkeit des Systems und lässt Volkswirtschaften schutzlos vor ‚Unfällen‘ wie Kriegen, Pandemien und Naturkatastrophen zurück.

Man sehe sich Gas als Beispiel an. In den vergangenen Jahren wurden die Gasvorräte im Vereinigten Königreich von über 10% des jährlichen Bedarfs auf weniger als 2% reduziert. Selbst kleine Schwankungen der Binnennachfrage oder der verfügbaren Importe können deshalb zu bedenklichen Defiziten und massiven Energiepreissteigerungen führen, wie wir im vergangenen Jahr bereits gesehen haben.

Betrachten wir das Öl. Zu Beginn der Pandemie brach die Nachfrage nach Öl zusammen, was zum ersten Mal in der Geschichte der USA zu Negativpreisen für Öl führte. Zwei Jahre später, mit dem Ende der Lockdowns und der Rückkehr der Nachfrage, können stillgelegte Bohrungen und Pumpen nicht schnell genug wieder hochgefahren werden.

Zusammen mit den Effekten des Ukrainekonflikts bedeutet das, dass die Preise für Brent-Rohöl in den vergangenen Monaten konsequent über 100$ pro Barrel lagen, während der US-Präsident Joe Biden die Ölproduzenten anfleht, mehr zu fördern.

Derselbe fundamentale Prozess kann in der gesamten Weltwirtschaft beobachtet werden. Die unsichtbare Hand kommt mit den sprunghaften Umschwüngen in Angebot und Nachfrage nicht mehr mit; genauso kann sie nichts gegen die wiederholten Hammerschläge unternehmen, die auf das kapitalistische System niederprasseln und die Versorgung mit einer Reihe von Gütern und Rohstoffen lahmlegen.

„Ein Schock dieses Ausmaßes und dieser Tiefe ist beispiellos“, stellt The Economist in einer kürzlichen Ausgabe über die Auswirkungen des Krieges auf das internationale Angebot essentieller Güter fest. „Den Markt wieder zu balancieren scheint also unmöglich ohne eine erzwungene Reduktion der Nachfrage.“[14] In anderen Worten also eine Rückkehr zur Rationierung.

Kurz: Der Markt hat versagt. Er ist weit davon entfernt, Ressourcen effizient zu verteilen, er hat bewiesen, dass er unfähig ist, lebensnotwendige Güter zur Verfügung zu stellen. Anstelle dieses kapitalistischen Chaos brauchen wir eine sozialistisch geplante Produktion.

Die Globalisierung in Auflösung

Neben fiktivem Kapital und Angebotsschocks ist eine maßgebliche Komponente der heutigen Inflation ein realer Anstieg in den Produktionskosten.

Während die ersten beiden Faktoren den Aufwärtsdruck der Marktkräfte auf die Preise aufgrund einer Imbalance zwischen Angebot und Nachfrage reflektieren, bedeutet diese dritte Zutat der Inflation eine relative Zunahme der Werte – das heißt der gesellschaftlich notwendigen Arbeitszeit zur Produktion und Verteilung bestimmter Waren.

Heute ist diese Frage vornehmlich mit der Frage von Globalisierung und Protektionismus verknüpft.

In den vergangenen Jahrzehnten wirkte die Globalisierung gemeinsam mit der Automatisierung und Angriffen auf die Arbeiterklasse, wie bereits besprochen, als mächtiger Preisdrücker.

Als China, Russland und Osteuropa sich dem Weltmarkt öffneten, erhielt das westliche Kapital Zugang zu neuen Quellen billiger Arbeitskraft und billigen Ressourcen.

Darüber hinaus führte, wie bereits erwähnt, die Einrichtung globaler Lieferketten mit der Entwicklung von Kommunikation und Transport zu einer Konzentration der Produktion in Form von gigantischen multinationalen Monopolen in vielen Sektoren. Das brachte Größenvorteile mit sich: Produktivitätssteigerungen, die zu Kostensenkungen beitrugen. Jetzt jedoch beginnt sich dieser Prozess zu verlangsamen und sogar umzukehren.

Steigende Spannungen zwischen kapitalistischen Mächten verschärfen die Widersprüche der Weltwirtschaft. Die Globalisierung befindet sich auf dem Rückzug; ökonomischer Nationalismus ist im Aufschwung, und globale Versorgungsketten beginnen sich aufzulösen – all das beschleunigt sich in Folge der Pandemie, des Ukrainekriegs und der anschließenden Sanktionen gegen Russland.

Das Resultat davon ist ein Rückgang des internationalen Handels, der, im Vergleich zum globalen wirtschaftlichen Output, in den Jahrzehnten nach dem Zweiten Weltkrieg stetig expandierte.

Dies wird den Effekt der ‚Balkanisierung‘ des Kapitalismus nach sich ziehen, den Weltmarkt aufbrechen, die Produktionseffizienz schwächen und steigende Preise (relativ zu den Löhnen, dem Preis für Arbeitskraft) zur Folge haben.

Joe Biden beispielsweise trompetet nun den Slogan ‚Made in America‘ und versucht die Fertigung wieder in den USA anzusiedeln. In Wirklichkeit bedeutet das, Handelsschranken zu errichten und so zusätzliche Kosten für Produzenten zu verursachen.

Das verdeutlicht die drastischen Auswirkungen der politischen Entscheidungen der herrschenden Klasse auf die Inflation: Donald Trumps ‚America first‘-Politik; Boris Johnsons Streitlust um den Brexit; oder der langwierige Stellvertreterkrieg des US-Imperialismus ausgetragen mit Russland in der Ukraine, um nur einige zu nennen. Alle diese Entscheidungen selbst sind Reaktionen auf die Krise und die Widersprüche des Kapitalismus, die aber weiter Benzin in ein bereits loderndes Feuer gießen.

Vor allem aber streicht es erneut deutlich hervor, wie der Nationalstaat, gemeinsam mit dem Privateigentum, die grundlegende Beschränkung der Entwicklung der Produktivkräfte bildet.

„Stagflation“

Die Weltwirtschaft insgesamt steuert jetzt auf ein Albtraumszenario steigender Inflation und verlangsamten Wachstums zu – eine tödliche Mischung, die von bürgerlichen Ökonomen als ‚Stagflation‘ bezeichnet wird.

Im Angesicht dieser Zukunftsaussichten hat die herrschende Klasse keine der Mittel mehr in der Hinterhand, auf die sie sich sonst üblicherweise stützt.

Zinsraten beispielsweise sind ein stumpfes Werkzeug, das darauf abzielt, die Nachfrage durch Verknappung der Geldmenge zu dämpfen. Doch die Verbrauchernachfrage wird bereits durch höhere Preise gedämpft. Haushaltseinkommen und Angespartes reichen nicht aus, um eskalierende Rechnungen zu begleichen. Dementsprechend sind auch die ursprünglichen Hoffnungen auf eine robuste Erholung nach der Pandemie dahin und die Projektionen deuten auf ein verlangsamtes Wachstum hin.

Weiters intensivieren steigende Zinsraten auch die Schuldenlast und erhöhen so die Kreditkosten. Im aktuellen Kontext hochverschuldeter Haushalte, Unternehmen und Regierungen könnte das eine scharfe Rezession nach sich ziehen.

In der aktuellen Situation drängen sich also Vergleiche mit den 1970er-Jahren auf: Das war das letzte Mal, dass die fortgeschrittenen kapitalistischen Länder mit ‚Stagflation‘, mit ähnlichen (oder schlimmeren) Inflationsraten begleitet von einer Wirtschaftsflaute und hoher Arbeitslosigkeit, konfrontiert waren.

Zum Inflationsdruck gehörten damals sowohl fiktives Kapital als auch Angebotsschocks wie die Ölkrise von 1973, in der die Energiepreise infolge des Jom-Kippur-Kriegs und des darauffolgenden Ölembargos in die Höhe schnellten.Zum Ende des Jahrzehnts geriet die Situation außer Kontrolle und die jährliche Inflationsrate in den USA erreichte im Dezember 1979 über 13%.

Im selben Jahr ernannte der demokratische US-Präsident Jimmy Carter den selbsternannten „praktischen Monetaristen“ Paul Volcker zum Vorsitzenden der Fed. Nach Antritt seines Postens veranlasste er umgehend die Erhöhung der Leitzinsen von etwa 10% auf 20%.[15]

Das Ziel der Fed war es, künstlich eine Rezession durch Einschränkung des Kredits zu erzeugen, in der Hoffnung, so Arbeitslosigkeit und Löhne zu senken – ein Ziel, das Volcker und die herrschende Klasse erreichten.

Dieser Schritt brachte jedoch massive Kollateralschäden mit sich, deren Auswirkungen in der gesamten Gesellschaft spürbar waren. Diese Auswirkungen sind heute noch an den Narben sichtbar, die die Deindustrialisierung im Rust Belt der USA zurückgelassen hat.

Doch wie jede Analogie, so hat auch diese historische Parallele ihre Beschränkungen. 2022 ist nicht 1980. Beide Inflationskrisen teilen sich bestimmte Ähnlichkeiten, insbesondere auch, dass sie einem Jahrzehnt wirtschaftlicher, sozialer und politischer Instabilität folgen. Es gibt aber auch wichtige Unterschiede.

Zunächst steht die herrschende Klasse der heutigen Krise mit einem weitaus höheren Ausmaß an Schulden und fiktivem Kapital gegenüber.

Die globale Schuldenlast erreichte 2020 eine Höchstmarke von 360% des globalen BIP, mit einem Anstieg von 28% als Resultat pandemiebezogener Staatsausgaben. Die Staatsschulden der USA stehen jetzt bei beinahe 140% des BIP. Im Vergleich dazu gingen die USA mit einer historisch niedrigen Schuldenrate von nur 32% des BIP in die 1980er Jahre.

Dasselbe gilt im Allgemeinen für alle Länder. Die Welt war noch nie so überflutet mit Schulden. Ein Anstieg der Zinsraten würde heute also weitaus mehr wirtschaftliche Verwüstung und finanzielle Ansteckung nach sich ziehen, als es zu Volckers Zeiten der Fall war, und den massenhaften Bankrott von Ländern, Unternehmen und Familien herbeiführen.

Die globale Wirtschaft ist heute außerdem weitaus verstrickter als damals. Das bedeutet, dass die Auswirkungen der Entscheidungen der Fed jetzt auf dem ganzen Planeten nachhallen werden. Die kürzliche de facto Zahlungsunfähigkeit Sri Lankas und die panischen Schwankungen der Aktienmärkte sind Vorboten dessen, was uns bevorsteht.

Schließlich steht das kapitalistische System im Gegensatz zu den 1980er-Jahren nicht am Vorabend eines Booms. Damals hatte die Ära der Globalisierung gerade erst begonnen. Der internationale Handel erlebte einen massiven Aufschwung, als zuerst China, dann Osteuropa und schließlich Russland ihre Volkswirtschaften dem Weltmarkt öffneten. Das bot neue Quellen für profitable Investitionen für Kapitalisten und half den Abschwung im Westen zu mildern.

Heute sehen wir uns mit einer gegenteiligen Situation konfrontiert, denn, wie bereits besprochen, beginnt die Globalisierung zusammenzubrechen. Wir sind weit von einer Periode des Aufschwungs entfernt und betreten mit gesättigten Märkten und wirtschaftlichem Nationalismus vielmehr eine Periode der Stagnation und Krise.

Während die von Volcker verursachte Rezession kurz und scharf war, wäre eine solche harte Landung heute deshalb sehr wahrscheinlich deutlich holpriger und langwieriger – kommt sie doch nach der Krise 2008 und dem Corona-Crash mit all den ungelösten Widersprüchen, die diese Krisen mit sich brachten.

Wenn die Regierungen andererseits jedoch ihre Politik der Defizitfinanzierung fortführen und die Zentralbanken keine Schritte ergreifen, um die Kredit- und Geldmenge zu kontrollieren, wird das die Schuldenlast nur weiter erhöhen und die Inflation befeuern, die Reallöhne sowie der Lebensstandard der Arbeiter und Armen werden so weiter sinken.

Welche Entscheidung auch immer die herrschende Klasse also trifft, sie endet in einer Katastrophe: entweder kurzfristig oder sie bereitet die Bedingungen für eine noch tiefergreifende Krise in der Zukunft. Im Kapitalismus führen alle Wege ins Verderben.

Sei es durch Austerität oder Inflation oder beides, es wird die Arbeiterklasse sein, die zur Kasse gebeten werden wird. Die Weichen für intensiven Klassenkampf überall sind also gestellt.

Schuld ist der Kapitalismus

Wie wir sehen, ist die Inflation also ein komplexes Phänomen, das durch das Zusammenspiel vieler Faktoren, Prozesse und Dynamiken bedingt wird. Es ist eine vielköpfige Hydra. Doch wie man es auch dreht und wendet, die Schuld liegt nicht bei den Arbeitern. Die wahren Schuldigen sind der Kapitalismus und seine Widersprüche.

Es sind die herrschende Klasse und ihre Repräsentanten, die seit 2008 (und über das vergangene Jahrhundert hinweg) leichtsinnig mit Geld um sich werfen, wie ein Brandstifter, der eingeladen wurde, ein flammendes Inferno zu bekämpfen..

Es sind die Kapitalisten, die von Verknappung, Spekulation und Hortung profitieren, anstatt in reale Produktion zu investieren.

Es sind die multinationalen Monopole, die die Lieferketten bis an ihre Belastungsgrenzen spannen und alle Redundanz und Widerstandsfähigkeit weggespart haben, nur um noch größere Profite zu erzielen.

Es sind die Bosse und Milliardäre, die in einem Wettrennen zum Abgrund die Arbeitsbedingungen und Löhne kürzten, und so sinkende Reallöhne bei gleichzeitigem Arbeitskräftemangel in essenziellen Bereichen verursachten.

Es sind die kapitalistischen Politiker, die zur Verteidigung ihrer nationalen Kapitalistenklasse den Weg des Protektionismus einschlugen: Einführung von Zöllen, Rückverlagerung der Produktion, und wettbewerbsmäßige Entwertung ihrer Währungen – alles, um die Krise woandershin zu exportieren, während die Kosten dafür die Arbeiter zuhause und im Ausland tragen.

Es sind die imperialistischen Kriegstreiber, die den Reichtum der Gesellschaft für Rüstung und Waffen verschwendeten und brutale Sanktionen verhängten, damit massive wirtschaftliche Entwurzlungen verursachten und so die Preise für Öl, Gas und andere wichtige Waren in die Höhe trieben – alles, um ihre Märkte und Einflusssphären auszuweiten.

Vor allem anderen ist aber das kapitalistische System schuld: ein inhärent anarchistisches System, in dem unsere Leben und unsere Zukunft der unsichtbaren Hand des Marktes überlassen werden; in dem die üppigen gesellschaftlichen Reichtümer vergeudet werden für die Profite, anstatt sie vernünftig für das Wohl der Menschen und des Planeten zu verwenden.

In letzter Analyse ist die Inflation ein Symptom der Anarchie und des Zerfalls des kapitalistischen Systems; eine Seuche, die nur dann geheilt werden kann, wenn wir uns der Marktwirtschaft entledigen, indem wir die Produktion dem Privateigentum entreißen und sie unter Gemeineigentum und unter Arbeiterkontrolle stellen.

„Sie [die Arbeiterklasse]“ schrieb Karl Marx in Lohn, Preis und Profit, „sollte nicht vergessen, daß sie gegen Wirkungen kämpft, nicht aber gegen die Ursachen dieser Wirkungen; daß sie zwar die Abwärtsbewegung verlangsamt, nicht aber ihre Richtung ändert; daß sie Palliativmittel anwendet, die das Übel nicht kurieren.“[16]

Die einzige echte anhaltende Lösung für die Arbeiterklasse ist es also, die Milliardäre zu enteignen und die Wirtschaft anhand sozialistischer Grundsätze zu planen.

Das ist die revolutionäre Aufgabe, die vor uns liegt. Der Kapitalismus versinkt in Chaos und Krise. Dieses senile System kann nicht wieder zusammengeflickt werden. Es muss gestürzt werden.

[1] Karl Marx (20. Mai 1865/1965): Brief an Engels, in MEW Bd. 31. Dietz Verlag, Berlin, S. 122.

[2] Karl Marx (1865/1965): Lohn, Preis und Profit, in MEW Bd. 16, Dietz Verlag, Berlin, S. 139.

[3] Ebd., S. 140.

[4] Ebd., S. 143.

[5] Karl Marx (1885/1963): Das Kapital. Zweiter Band, in MEW Bd. 24. Dietz Verlag, Berlin, S. 341f.

[6] Marx: Lohn, Preis und Profit, S. 147.

[7] Vgl. Karl marx (1867/1963): Das Kapital. Erster Band, in MEW Bd. 23. Dietz Verlag, Berlin, S. 109ff.

[8] Karl Marx (1894/1983): Das Kapital. Dritter Band, in MEW Bd. 25. Dietz Verlag, Berlin, S. 485f.

[9] Vgl. Thomas Humphrey (1981): Keynes on inflation, online: https://www.Richmondfed.Org/~/media/richmondfedorg/publications/research/economic_review/1981/pdf/er670101.Pdf (zuletzt aufgerufen am 04.07.22)

[10] Vgl. John keynes (1940): how to pay for the war: a radical plan for the chancellor of the exchequer, macmillan and co. Ltd., london.

[11] Milton Friedman (2006): the counter-revolution in monetary theory, in issues in monetary policy: the relationship between money and the financial markets. Wiley, london, s. 171-83 – eigene übersetzung.

[12] Ted Grant (1971): the truth behind inflation, online: https://www.Marxists.Org/archive/grant/1971/01/inflation.Htm (zuletzt aufgerufen am 04.07.22).

[13] Vgl. Bank of england quarterly bulletin (2. Mai 1994): inflation over 300 years, online: https://www.Bankofengland.Co.Uk/-/media/boe/files/quarterly-bulletin/1994/inflation-over-300-years.Pdf (zuletzt aufgerufen am 04.07.22)

[14] the economist (12. März 2022): can the world cope without russia’s huge commodity stash? – eigene Übersetzung.

[15] trading economics (5. Juni 2022): online: united states fed funds rate chart, online: https://tradingeconomics.Com/united-states/interest-rate (zuletzt aufgerufen am 04.07.22).

[16] Marx: Lohn, Preis und Profit, S. 152.